分期收款发出商品(分期收款方式销售货物收入的财税处理解析)

分期收款发出商品(分期收款方式销售货物收入的财税处理解析)

分期收款方式销售货物收入的财税处理解析

彭怀文

分期收款销售商品是指在商品销售过程中,商品一次性交付,而货款却是按照合同约定的时间分次支付。分期收款销售商品的会计处理和税务处理有很多不一致的地方,因此《A105020未按权责发生制确认收入纳税调整明细表》就专门有针对性填报与调整栏目。

一、分期收款销售商品的会计处理

分期收款销售商品可分为具有融资性的分期收款销售商品和不具有融资性的分期收款销售商品。一般来说,付款期限超过1年的是具有融资性的分期收款销售商品。当然,付款期限不是判断是否具有融资性的唯一标准。

不具有融资性的分期收款销售商品会计处理很简单,收款期限在同一个年度内不会产生税会差异而需要进行纳税调整,但是收款期限如果跨年则存在税会差异。

具有融资性的分期收款销售商品,按照新收入准则,控制权转移后符合收入确认条件时,企业应当按照应收的合同或协议价款的公允价值确定收入金额。

应收的合同或协议价款的公允价值,通常应当按照其未来现金流量现值或商品现销价格 公允价值计算确定。应收的合同或协议约定价款与其公允价值之间的差额,应当在合同或协议期间内,按照应收款项的摊余成本和实际利率计算确定的金额进行摊销,计入当期损益 冲减财务费用。

其中,实际利率,是指具有类似信用等级的企业发行类似工具的现时利率,或者将应收的合同或协议价款折现为商品现销价格时的折现率等。在实务中,基于重要性原则,应收的合同或协议价款与其公允价值之间的差额,按照应收款项的摊余成本和实际利率进行摊销与采用直线法进行摊销结果相差不大的,也可以采用直线法进行摊销。

对于采用递延方式分期收款、具有融资性质的销售商品满足收入确认条件的,企业应按应收合同或协议价款,借记长期应收款科目,按应收合同或协议价款的公允价值 折现值,贷记主营业务收入科目,按其差额,贷记未实现融资收益科目。

二、分期收款的税法规定

《企业所得税法实施条例》第二十三条规定,以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。

三、分期收款财税处理的税会差异分析

采用递延方式分期收款、具有融资性质的销售商品满足收入确认条件的,会计处理以商品公允价值为销售收入 一次性确认,而合同约定收款金额和公允价值之间的差额确认为未实现融资收益。未实现融资收益在收款期限内按合理方法进行分摊,冲减财务费用。会计处理充分体现了权责发生制原则和实质重于形式原则。

采用分期收款销售商品但不具有融资性质的,会计处理时只要满足收入确认条件的,应一次性确认收入的实现。

税务处理分期收款销售商品,不需要区分是否具有融资性质,均按照合同约定的价款按照约定的收款时间分期确认收入,而不是会计处理的一次性确认;同时,税务处理也不分解为公允价值和未实现融资收益。税务处理更多体现了收付实现制。当然,到了收款时间实际未收到也是需要确认收入的,也是税收法定原则的体现。

四、分期收款方式销售货物收入的财税处理案例

资料:甲公司是一家大型医疗设备制造企业。2020年5月与A县人民医院谈妥并签署一台医疗设备的分期收款销售商品合同:付款期限3年,合同总额1080万元,医院每月15日支付30万元 含税货款,甲公司每月收到货款后开具发票。合同约定甲公司在2020年5月31日前将医疗设备安装并调试合格后移交给医院,医院从2020年6月开始付款。

资料:该设备现销价格850万元 含税,是甲公司生产制造并用于对外出售的,成本450万元 不含税。

问题:2020年度甲公司分期收款销售商品的财税处理及税务风险管理

1.会计处理

1设备安装调试合格后移交时:

借:长期应收款 1080万元

贷:主营业务收入 752.21万元 850/1.13

应交税费——待转销项税额 124.25万元 1080*13%/1.13

未实现融资收益 203.54万元

【说明1】由于是分期收取货款,增值税纳税义务的产生时间为合同或协议约定收款时间,因此在纳税义务未产生前将增值税销项税额按照《财政部关于印发增值税会计处理规定的通知》 财会[2016]22号规定暂时计入应交税费——待转销项税额。

同时,结转存货销售成本:

借:主营业务成本 450万元

贷:存货 450万元

2每月收取货款时:

借:银行存款 30万元

贷:长期应收款 30万元

同时,确认增值税纳税义务:

借:应交税费——待转销项税额 3.45万元 30*13%/1.13

贷:应交税费——应交增值税 销项税额 3.45万元

3每月摊销未确认融资收益

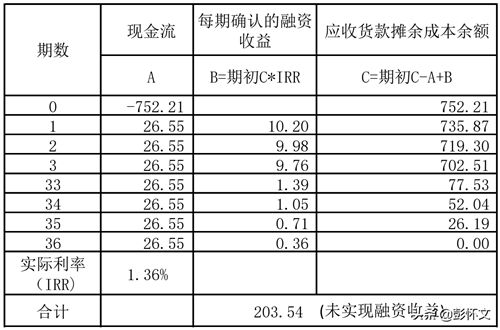

该案例中的未确认融资收益金额较大,应采用实际利率法进行摊销,不可按照直线法摊销。对于实际利率计算,如果教科书上常规计算办法就比较复杂与困难,采用Excel表格计算就比较简单。如表-1:

表-1

【说明】a.上表的实际利率计算使用IRR函数,计算的结果是每月的实际利率;b.由于增值税在约定收款时才产生纳税义务,因此不需要考虑折现,所以将现金流和货款余额转换为不含税金额;c.现金流0期金额=-850/1.13=-752.21万元,是将现销金额视为现金流出;d.现金流1到36期金额=30/1.13=26.55万元。

以第1期分摊未确认融资收益的会计分录为例:

借:未确认融资收益 10.20万元

贷:财务费用——分期收款销售商品融资收益 10.20万元

以后各期会计分录科目一致,只是变换数字而已,不再赘述。

2.税务处理及税会差异分析

根据税法规定,甲公司在企业所得税确认收入应按合同约定的收款时间进行确认,因此案例中涉及的分期收款销售商品将会分成4个年度确认收入。根据配比原则,成本也应随收入一起分期确认。

会计处理方面,根据会计准则一次性确认了收入的实现,成本也必须一次性确认;另外,会计也确认有的融资收益是冲减的财务费用。

因此,在税务申报时应调整收入、成本和财务费用。

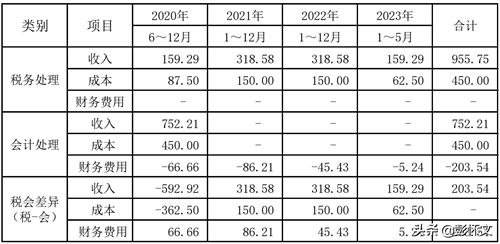

将税务处理的结果与会计处理的结果在各年度的差异对比如下:表-2

表-2

因此,需要进行纳税调整的会计科目涉及到主营业务收入、主营业务成本、财务费用等。

3.2020年企业所得税申报表的相关填报

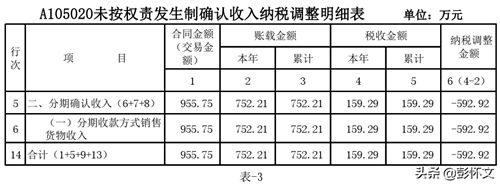

第一步:填写《A105020未按权责发生制确认收入纳税调整明细表》,如表-3:

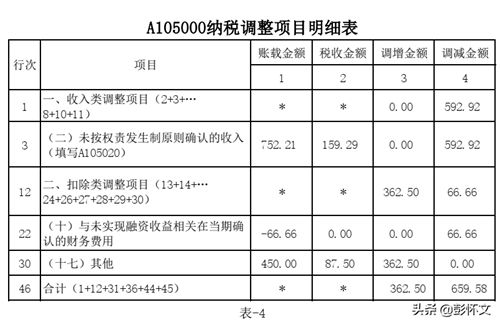

第二步:填写《A105000纳税调整项目明细表》,如表-4:

说明:a.第22行 十与未实现融资收益相关在当期确认的财务费用是调整会计处理确认的财务费用;b.第30行其他是调整成本差异。

4.税务风险说明及管控

分期收款方式销售货物最大税务风险是定金。在商务活动中,签署合同收取定金是很正常的民事行为。定金是指合同当事人约定的,为确保合同的履行,一方当事人预先支付给另一方当事人的一定款项。根据我国《民法通则》和《担保法》的规定,定金是债权担保的一种方式。定金是预先支付的,而税法恰恰正好有预收款的相关规定。因此,税务机关及税务人员与纳税人对于定金是否属于预收款有不同理解和争议。

虽然《企业所得税法实施条例》第二十三条规定,以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现;但是《国家税务总局关于确认企业所得税收入若干问题的通知》 国税函[2008]875号也明确规定:销售商品采取预收款方式的,在发出商品时确认收入。

因此,定金是否属于预收款就成了带有定金条款的分期收款销售商品合同能否分期确认收入的关键。从目前媒体披露的税务稽查案例看,税务机关都是把定金认定为一笔预收款,凡是企业按照合同约定的分期收款时间确认纳税义务的,最终都是被处罚了。因此,企业在签署分期收款销售商品合同时一定要注意其中的措辞,可以将原本是定金条款修改为其他担保措施。

企业应将分期收款销售商品经济活动涉及到的合同、收款单据、发货单据、运输单据等作为业务活动的证明材料,存档备查。

企业应做好税会差异备查登记,认真记录每个年度的纳税调整情况。

以上就是(分期收款发出商品(分期收款方式销售货物收入的财税处理解析))全部内容,收藏起来下次访问不迷路!