买保险的注意事项(买保险的10个关键要点)

买保险的注意事项(买保险的10个关键要点)

在选购保险这件事上,大白一向是建议大家要多问多看,谨慎行事。

但临近下单时,不少人会找到大白,十分崩溃地吐槽“保险条款实在太长太难懂”“简直比高考还难”“能不能直接让销售给我讲解一下,没问题,就签字?”

这确实是很有代表性的问题。当初大白在买第一份保险时,为弄懂那些专业名词,也查了许多资料。特别能理解大家的心情。

但是,搞清楚保险合同的内容又很重要,如果后期你觉得自己买错了、被坑了,排除保险销售恶意欺骗误导,就很有可能与你投保时没把握好关键细节有关。因此,真不建议稀里糊涂把字给签了。

今天,大白就为大家做了个总结:从投保前到拿到保单后要注意的事儿,帮助大家理性投保。主要内容如下:

1、投保前:

1.1承保公司

1.2保险代理

1.3险种特性

1.4投保渠道

2、投保中:

2.1个人信息

2.2投保内容

2.3保障内容

3、投保后:

3.1保单真实性

3.2保单内容

3.3犹豫期退保

3.4观察期

1、投保前

所谓“投保前”,是指我们已有初步购买意向,开始接触保险公司和保险销售,了解产品,在筛选、比较的阶段了。

此时要注意什么?总结为一句话就是,确认你接触的是正规公司的正规销售推荐的正规产品。很多人对此不太在意,但陷阱也往往埋伏在这里。

1.1

核实保险公司

截至2016年末,全国共有保险机构203家,我们不可能熟悉每家的情况,这就给骗子恶意冒充提供了空间。

比如山寨电话车险,骗子会虚拟一个和保险公司呼出号码相似的号,然后冒充保险公司,以电话车险的名义销售保单。如果未经核实就投保,很可能到出险时,才知道买了假保单。

而要核实保险公司是否正规,途径其实非常多:

电销保险:可回拨确认,或拨打保险公司固定投保热线确认

其他保险:可登录保监会官网查询保险机构,或通过保险公司网站、APP、官方微信号等了解情况

登录保监会可查询保险机构备案情况

大白这里也提醒一句:不要“误杀”你没听过的保险公司。有的保险公司低调又务实,广告很少,但论产品性价比,并不比大公司的差。不妨花点时间了解下,没准就是你需要的。

1.2

核实代理人身份

很多人是通过代理人或经纪人购买保险,但他们的素质,说实话也是良莠不齐。

要识别你的代理人是否靠谱,首要就是核实其真实身份,你可以要求他出示有效工作证件和身份证,问清其代理期限,再打电话到保险公司询问查证。

1.3

核实险种特性

即弄清楚你究竟买的是什么保险?这个似乎不容易出错?但从大白接触的案例看,不少人其实只有一个模糊的概念。以下是大白总结的几种常见情况:

意外险:很多人只知道意外险是对各种意外进行保障,不清楚它其实分两种:意外伤害险和意外医疗险。听着都是意外险,但赔付时差别很大。前者的保障责任主要是意外身故和意外伤残。后者则保障因意外事故产生的门诊、急诊、住院医疗费用。要根据自身情况进行选择。

另一个易被忽略的细节是:某些产品只保意外全残,而非意外伤残,非常的不划算,要注意避开。

医疗险:大部分人买的医疗险,属于报销型医疗险,在扣除免赔额、医保报销部分后,剩下的才由保险公司赔。但很多人误以为,保险公司会赔偿所有开销。

比如,曾有用户向大白吐槽,他住院花了2万,凭啥保险公司只赔几千?看过保单后,大白明白了,他买的医疗险有1万免赔额,医保又给报销6千多,保险公司确实只要赔剩下的。

重疾险:每个人对“大病”的理解可能都不一样,但保险公司对“重大疾病”是有明确界定的,除官方规定的25种重大疾病,保险公司还可自行增加,但这也不意味着它会囊括所有大病,一切要以保险合同约定为准。面对“得了阑尾炎,重疾险赔不赔?”,大白真是哭笑不得。

1.4

投保渠道

渠道差异也是大白认为大家要关注的细节。

目前国内投保有6大渠道:保险代理人、银行保险、团体保险、经纪代理、电话销售及互联网保险。

各渠道所售产品并不同,即使是同一产品,不同渠道的价格也不同,线上的会更便宜。

在服务体验上也有差异——网上买保险,信息更透明,但你需要自己查资料、看攻略,搞清楚产品的特点。而通过代理人购买,只要足够称职用心,他们会为你解读保险,帮助你更好地理解产品。这点在健康告知、投保须知上,尤为明显。

有人还担心理赔,认为“线上理赔无人负责,线下有代理人帮忙理赔。”这完全是误解。事实上,线下理赔屡有违规,保险公司才对理赔环节严格把关控制风险;而线上保险同样可咨询专业人士,完成基础理赔手续。

一些大的第三方平台,比如为“大白保”提供投保链接的慧择经纪,还会提供协助理赔服务。

所以,选择线上还是线下,就要大家自己权衡了。大白建议,短期医疗险、意外险,如果符合健康告知,可直接线上购买;长期险种,则建议咨询后再购买。

2、投保中

进入签订保险合同的阶段,说明你对产品本身已没多少疑问。

但由于很多关键环节,包括保额、保费、缴费期、保障期、保障责任、除外责任等都在这个阶段确定,同样不能大意。

2.1

如实填报个人信息

填写保单时要注意的情况,大白简单进行了总结:

个人信息:包括身份证、职业类别、投保人、被保险人年龄、健康状况等要如实填报。其中,受益人可指定,不指定,默认为法定受益人;

签名栏:应由被保险人亲笔签署 少儿险除外,如因特殊情况发生了代签名行为,要尽快到保险公司办理补签名手续,否则可能造成保单无效;

信息变更:有变更 含地址、受益人等,要及时联系保险公司。

以上内容都将作为保险合同的组成部分,若没有如实填写,可能导致出险时无法获得赔付。

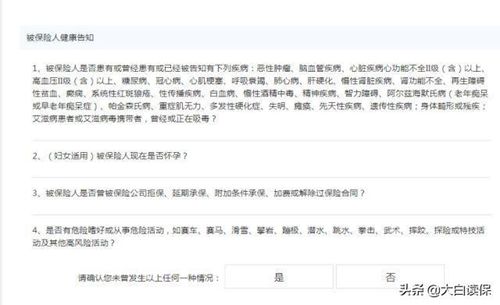

健康告知也是大家关注的热点,大白这里简单说说。

由于我国保险业是采用“询问告知”的方式,大白建议:只要是保险公司问到的内容,都应该如实回答。没有询问的,即使知道自己某个指标存在异常,也无需告知,不用担心后续理赔。

以瑞泰瑞和定期寿险为例:从下图看,其未对结节进行询问,即使你有甲状腺结节,也可以购买。

瑞泰瑞和被保险人健康告知截图

如果你无法确定自己的问题是否影响承保,代理人也没办法给出专业意见,大白建议你还是如实告知。让保险公司来做决定。

2.2投保内容:险种、金额、期限

如今保险行业竞争越来越激烈,为适应投保人不同需求,不同保险公司,会设计不同的产品;即便是同一家保险公司,同一款产品,也会提供多个保障档次,或不断进行完善升级。

比如平安福就分2016版、2017版、2018版;

康悦人生,有社保选康悦人生A款,无社保选康悦人生B款。

大家投保时,应重点留意险种名称、保额、保费、期限等关键内容,并且你有权就存在疑问的地方让业务员讲解清楚。

2.3保障责任

从大白这几年的经验来看,投保人对保单条款不了解,盲目投保,是产生保险纠纷的最常见原因,损失的也往往是投保人自己。

以意外险为例,很多人将“意外”简单理解为“意想不到”,但保险合同中“意外”必须是外来的、突发的、非本意的、非疾病的,自身脑出血引发的意外身故,保险公司并不会赔。猝死、食物中毒也一样。

所以,投保时最好对保单的保险责任、保险赔偿、给付办法、除外责任等重要问题进行二次确认,再签字也不迟。

如果你买的是万能险和分红险,大白建议进一步了解产品的分红方式、分红比例、历史业绩及相应的市场风险,做到保前问清楚,保后更安心。

3、投保后

近年来保险诈骗案例屡见不鲜,但不得不承认,鲜有投保人会在买了保险后,主动致电保险公司进一步核实。

不少人接到保险公司的电话时还常常嫌烦,甚至一挂了之。包括大白自己,如果情绪不佳,也会敷衍了事。

这无形纵容了假保单的猖獗,大白就听过:有人买了保险,但所有信息根本没有在保险公司备案,出险时也无法得到赔偿……

因此,投保后,我们应及时向保险公司索取保单或相关凭证,并仔细审核保单与投保单内容是否完全一致。如果发现有错漏,可要求保险公司及时更正。

3.1审核保单真实性

目前,投保人可在购买产品2天后,通过保险公司网站自助查询保单信息,查询服务至少保留至保险责任结束后一个月。

如果你拿到的是纸质保单/电子保单,要留意这些细节:

看保单上是否有“中国保险监督管理委员会监制”的字样;

保险公司合同专用章和所在保险公司经理签字或盖章是否清晰;

是否印有该保险公司客户服务电话及保单查询方式;

看保单生效时间,真保单应是精确到起止的年月日时分,假保单通常只有笼统的起始年月日;

假保单的保单号、发票号都为后期机打,并非与保单同时印刷而成;

网上购买或激活的保单,应收到保险公司的短信或邮件承保通知,以及电子保单,而非销售网站的通知。且登录保险公司官网,能根据保单号自助核查出保单的真实性。

如果以上步骤都走了一遍,你对保单还有疑问,建议直接拨打保险公司电话查询。

3.2保单是否与投保内容一致

应重点检查保单号、险种名称、投保人、被保险人、受益人、生效时间、保险金额及期限、保障内容等。

若发现不一致,及时联络保险公司更改。这点就不展开了。

3.3犹豫期退保

收到保单后,如果想退保,犹豫期内退,保险公司最多收取10元成本费;犹豫期后退,则会扣除较多手续费。

所以,如果你对投保的险种、期限、费率有任何犹疑,本着对自己负责的原则,建议尽快在犹豫期与保险公司协商变更或退保,以免造成不必要的损失。

3.4等待期

保险公司在承保健康险 意外险除外时均设有一个观察期,一般为90天或180天,期间出险,保险公司不赔付。

大白说:理性投保最安心

今天大白和大家分享了投保时要注意的细节,似乎每个阶段都有陷阱和风险。大白的本意当然不是为了恐吓大家,而是认为,保险作为风险管理的一种工具,尤其是长期险,一旦投保,就会伴随我们很久很久。

既然如此,投保前就一定要多听多看多问,做到对条款清清楚楚,对合同明明白白,理性投保,才能让保险最大限度地保障我们的财富和生活。

当然,实际投保中,注意事项只会更多。大白的建议是,谨慎谨慎再谨慎,最终挑到的,一定不会太差。

以上就是(买保险的注意事项(买保险的10个关键要点))全部内容,收藏起来下次访问不迷路!